Jak przeprowadzić firmę przez kryzys

Updated: 7 maja 2022

Wcześniej pandemia koronawirusa, teraz wojna w Ukrainie i sankcje nałożone na Rosję oraz Białoruś. Kryzys może pojawić się w każdej chwili i dotknąć każdą firmę. Ale także objąć tylko jedno przedsiębiorstwo i różne płaszczyzny jego działalności. Trzeba wtedy działać szybko, by zminimalizować negatywne skutki i uratować firmę. Kluczem do sukcesu w takich sytuacjach jest umiejętne zarządzanie firmą nawet w najtrudniejszych warunkach. Pomoże w tym dobrze przygotowany plan naprawczy i utrzymanie płynności finansowej. Im staranniej zaplanowane działania naprawcze, tym większa szansa na uratowanie firmy przed upadkiem. Nieocenionym źródłem gotówki w najtrudniejszych momentach może z kolei być faktoring oferowany przez Bibby Financial Services.

Jak nie zbankrutować?

U źródeł sukcesu leży dobre zarządzanie firmą. Gdy jest złe, może skończyć się bankructwem. Współczesnych koncepcji i metod zarządzania jest wiele. Aby było skuteczne, musi jednak obejmować potencjalne ryzyka, które są nieodłącznym elementem szybko zmieniającego się dzisiaj świata. Niezależnie od fazy rozwoju firmy, właśnie zdolność do identyfikacji ryzyka biznesowego i odpowiedniego zarządzania nim jest istotnym elementem sukcesu.

Teoretycy i praktycy zarządzania wyodrębniają wiele prawidłowości, które charakteryzują większość firm. Fazy wzrostu firmy porównywane są w nich często do faz rozwoju człowieka. Mówimy o fazie budowy firmy (narodzin), wzrostu (młodości) czy schyłku (likwidacji bądź odnowy). Jednak na tempo zmian ma wpływ bardzo wiele czynników, a kres każdej działalności może nastąpić na dowolnym etapie rozwoju.

Fazy rozwoju firmy

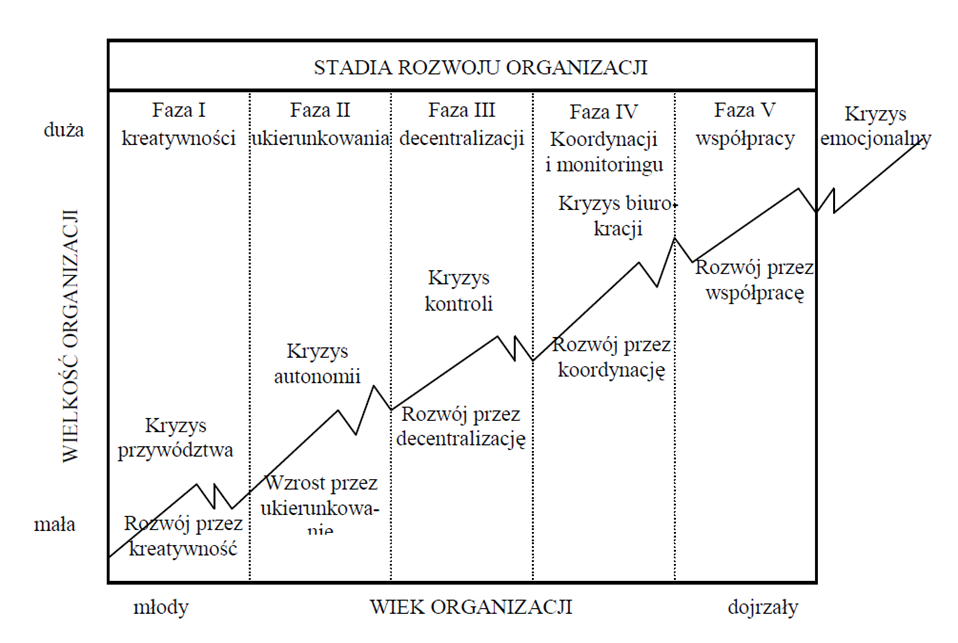

Jednym z najbardziej unikalnych podejść do faz rozwoju firmy jest to zaprezentowane przez Larry’ego Greinera. Jego istota polega na tym, że w firmie na przemian występują dłuższe procesy rozwoju (ewolucji) kończące się krótkimi kryzysami (rewolucją). Ten kryzys jest zawsze punktem przełomowym w życiu firmy, bo sytuacja, w której się ona znajduje, zmienia się nieodwracalnie.

Greiner wyróżnił pięć faz rozwoju przedsiębiorstwa oraz pięć kryzysów kończących każdą z faz:

- fazę kreatywności (kryzys przywództwa) – początkowa faza rozwoju firmy, prowadząca do rozbudowy firmy, konieczności zmiany jej organizacji i zarządzania nią, a w efekcie kryzysu przywództwa;

- fazę ukierunkowania (kryzys autonomii) – wprowadzenie lepszej organizacji pracy oznacza zmiany w strukturze firmy oraz więcej procedur. Postępująca biurokratyzacja może prowadzić do kryzysu autonomii;

- fazę decentralizacji (kryzys kontroli) – coraz większe delegowanie uprawnień na niższe szczeble prowadzi jednak do większej swobody jednostek organizacyjnych firmy, braku współpracy i kończy kryzysem kontroli;

- fazę koordynacji (kryzys izolacji) – przedsiębiorstwo próbuje koordynować wszelkie procesy. Coraz bardziej sformalizowane działania prowadzą jednak do wydłużenia procesów decyzyjnych i utrudniają komunikację. W efekcie może się to skończyć kryzysem izolacji;

- fazę współpracy (kryzys wypalenia zawodowego) – w tej fazie firma pokonuje problemy z koordynacją, modyfikuje organizację, tak by zapewnić sprawną komunikację i podejmowanie decyzji. Skutkuje to sprawniejszym podejmowaniem decyzji, tworzeniem innowacyjnych rozwiązań, dostrzeganiem nowych szans rynkowych. Presja na innowacje i nadmiar zadań może jednak prowadzić do kryzysu wypalenia zawodowego.

Rys. Fazy rozwoju wg L. Greinera

Źródło: Przegląd wybranych modeli rozwoju współczesnych przedsiębiorstw, Agnieszka Puto, Katarzyna Brendzel-Skowera, Politechnika Częstochowska, Wydział Zarządzania, Katedra Zarządzania Przedsiębiorstwem

Zarządzanie w kryzysie

Co z tego wynika? Od momentu powołania do życia, firma musi stale adaptować się do zmieniających się warunków wewnętrznych i zewnętrznych. Zwłaszcza że czynniki makroekonomiczne i globalne — na które firma nie ma wpływu — są coraz częstszą przyczyną problemów, jak pandemia Covid-19 czy agresja Rosji na Ukrainę.

Dotyka to wszystkie firmy, bez względu na to, jakie są ich główne cele (np. ciągły wzrost sprzedaży i udziałów w rynku, osiągnięcie stabilizacji i zyskowności na jakimś poziomie, a nawet jedynie przetrwanie na rynku przez utrzymanie skali produkcji i formy działalności). To oznacza, że firma narażona jest na nagłe ryzyko upadku i funkcjonuje w warunkach wysokiej niepewności przez cały cykl życia.

Stąd niezwykle istotne staje się przygotowanie do potencjalnych problemów i skuteczne zarządzanie kryzysem, gdy już wystąpi. Nie da się wszystkiego przewidzieć, ale umiejętne zarządzanie firmą w sytuacji kryzysowej, może jej pomóc szybko przez nią przejść. Niezbędne jest jednak przygotowanie zawczasu różnych scenariuszy rozwoju sytuacji i sposobów postępowania, co ułatwi podejmowanie szybkich decyzji, gdy już do nich dojdzie, ewentualne ich modyfikowanie oraz skoncentrowanie się na kluczowych dla firmy sprawach strategicznych. Im więcej niekorzystnych sytuacji jest się w stanie przewidzieć, tym lepsza prognoza dla przedsiębiorstwa.

Plan naprawczy, czyli ryzyko pod kontrolą

Gdy dotychczasowe plany i okoliczności się zmieniają, pojawiają nowe czynniki, których wcześniej nie przewidzieliśmy — a mają one wpływ na działalność firmy — pora pomyśleć o wdrożeniu planu naprawczego. To dokument, który określi działania podejmowane przez przedsiębiorcę i wdrażane procedury, które mają doprowadzić do poprawy sytuacji firmy w tej konkretnej sytuacji. Im szybciej przygotujemy i wdrożymy w życie taki plan naprawczy, tym większe mamy szanse na jego skuteczną realizację i powodzenie w restrukturyzacji firmy.

Dobrze przygotowany plan naprawczy powinien zawierać:

- opis bieżącej sytuacji firmy ze zrealizowanymi dotąd działaniami,

- szczegółowy opis sposobów radzenia sobie z nim z uwzględnieniem różnych wariantów i ścieżek radzenia sobie z nimi,

- ocenę szans realizacji planu i potencjalnych zagrożeń,

- koszty działań naprawczych,

- wskazanie źródeł ich finansowania,

- harmonogram wdrażania zmian,

- efekty, jakie mają przynieść podjęte działania naprawcze.

Jak przetrwać kryzys? Zachowaj płynność!

Dobrze prowadzony biznes ma duże szanse na przetrwanie kryzysu. Sam plan naprawczy może dotyczyć wielu obszarów działalności firmy, począwszy od ograniczenia zbędnych kosztów i zwolnień części pracowników, przez ubezpieczenie transakcji i dywersyfikację dostaw ze względu na zerwanie handlowych łańcuchów aż po zmianę profilu działalności. Wiedzę o tym, co trzeba zrobić, warto przy tym czerpać także z kryzysów poprzednich – kryzysu bankowego, wywołanego pandemią COVID-19 czy atakiem Rosji na Ukrainę.

W przypadku kryzysu nadrzędnym celem powinno być jednak przede wszystkim zachowanie płynności finansowej, ważniejszym nawet od samego wyniku finansowego. Bez dobrego cash flow przedsiębiorstwo może nie mieć środków na swoje funkcjonowanie, co niechybnie może doprowadzić nawet do bankructwa. Właśnie brak gotówki na koncie jest najczęściej bezpośrednią przyczyną upadłości firm.

Jeśli chcesz przetrwać kryzys, musisz zadbać o dobry przepływ gotówki. Wiedzieć, ile i czy masz pieniądze na kolejne wydatki związane nie tylko z realizowanym planem naprawczym, ale także wypłaty dla pracowników, raty kredytu, zakup niezbędnych surowców, itd. Gdy wiesz, że ich zabraknie, musisz podjąć odpowiednie kroki celem ich zabezpieczenia, np. poprzez redukcję zbędnych kosztów, w tym pracowniczych, zmniejszenie stanu zapasów. Ale nie tylko.

Faktoring receptą na kryzys w firmie

Firma w trudnej sytuacji finansowej lub w czasie kryzysu raczej nie ma co liczyć na kredyt w banku. Jego wzięcie byłoby zresztą dodatkowym obciążeniem i to znaczącym, gdy np. stopy procentowe szybko idą w górę.

Warto wtedy pomyśleć o różnych rodzajach faktoringu, który oferuje Bibby Financial Services. Ten instrument finansowy ma wiele zalet i jest dobrym zabezpieczeniem płynności finansowej. Przede wszystkim nie powoduje zadłużenia, nie wymaga spłacanie rat i nie obciąża struktury bilansu, bo po prostu uwalnia środki firmy „zamrożone” w fakturach.

Korzystając z faktoringu pełnego, możemy także uniknąć ryzyka niewypłacalności naszego klienta. Zapewnimy sobie terminowy przepływ środków, nawet w przypadku jego problemów z płatnością. Unikniemy tym samym kosztownej i czasochłonnej windykacji należności.

Jeśli plan naprawczy wymaga zwiększenia rynku, zdobycia nowych klientów, firma faktoringowa pomoże w ich weryfikacji biznesowej. Uchronić nas to przed stratami finansowymi, gdybyśmy trafili na nierzetelnego kontrahenta. Zwłaszcza w przypadku rynków zagranicznych i w dobie kryzysu gospodarczego. Warto także podkreślić, że wraz z odbudową firmy, zwiększeniem jej sprzedaży i obrotów, rośnie także poziom finansowania w faktoringu.

Dobrym rozwiązaniem jest też faktoring odwrócony, który zapewnia finansowanie niezbędnych produktów, surowców czy usług do zwiększenia obrotów firmy. Zwłaszcza gdy dostęp do surowców jest ograniczony, a ich dostawcy wymagają szybkich płatności, a nawet przedpłat.

To nic innego jak finansowanie przez faktora faktur zakupowych klienta. Jest więc dedykowany podmiotom dokonującym zakupów, a nie sprzedawcom. Przydaje się szczególnie wtedy, gdy nasz dostawca chce szybko otrzymać płatność, a my np. nie mamy wolnych środków lub chcielibyśmy mieć więcej czasu na zapłatę. Jeśli skorzystamy z faktoringu odwrotnego, to firma faktoringowa opłaci nasze zobowiązanie wobec dostawcy w terminie, a my je uregulujemy wobec niej w późniejszym czasie. Tym samym wydłużamy sobie czas na spłatę zobowiązania, a jednocześnie zyskujemy wizerunek wiarygodnego i terminowego płatnika. Do tego szybkie i terminowe regulowanie zobowiązań wobec naszych dostawców umożliwia negocjowanie korzystniejszych warunków umowy czy rabatów cenowych.

Kryzysy są jak fala — przychodzą i odchodzą. Ty musisz być jednak jak najlepiej przygotowany do każdego z nich, by sprostać wyzwaniom, które stawia przed firmą. Tylko wtedy go przetrwasz i będziesz mógł dalej rozwijać działalność biznesową a może i wznieść ją na zupełnie nowy poziom.

Updated: 31 maja 2022

Biznes czy rodzina?

Sukcesja firmy to skomplikowany proces, do którego trzeba się dobrze przygotować. Oto jak podejść do sukcesji, aby firma zdrowo się rozwijała.

Czytaj więcej